升贴水是描述远期汇率与即期汇率差异的重要概念。当某种货币的远期汇率高于即期汇率,该货币处于远期升水状态,反之则处于贴水状态,升贴水为远期汇率与即期汇率的点差。例如,2021年末人民币对美元即期汇率为6.3730,1年期远期汇率为6.5225,远期美元升水1495点;2024年末人民币对美元即期汇率为7.2988,1年期远期汇率为7.0482,远期美元贴水2506点。

远期升贴水主要由两种货币利差决定。根据利率平价理论,远期升贴水主要由两种货币的利率差异决定,高息货币在远期呈现贴水,低息货币在远期呈现升水。远期升贴水是两种货币的利率差异在汇率上的反映,与货币的升贬值趋势无关,也不代表市场对汇率走势的判断。从银行管理远期汇率风险的角度可以更直接地理解利率平价。例如,当企业向银行远期卖出美元/买入人民币时,银行为了对冲远期汇率风险,从市场借入美元并在即期外汇市场卖出,将得到的人民币在货币市场借出,未来远期合约到期时,银行将企业支付的美元用于偿还其美元借入款,向企业支付其收回的人民币借出款。因此,人民币利率、美元利率、人民币对美元即期汇率这三个因素就决定了人民币对美元远期汇率。

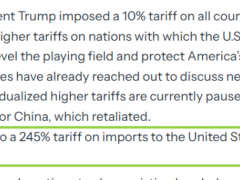

中美利差倒挂导致远期美元由升水转为贴水。2022年以前,人民币利率高于美元利率,中美保持正利差,人民币对美元远期汇率表现为远期美元升水。为抑制高通胀,2022年3月至2023年7月美联储连续加息525个基点,导致美元利率高于人民币利率,远期美元也由升水转为贴水,2024年末1年期美元贴水率(贴水点/即期汇率)为3.4%。由于美元利率在全球主要经济体中处于偏高水平,国际外汇市场上远期美元普遍呈现贴水,2024年末1年期美元对日元、欧元、瑞典克朗、加元的贴水率分别为3.9%、2.0%、2.0%、1.4%。

境内远期外汇市场美元升贴水率与中美利差

数据来源:中国外汇交易中心,彭博。

远期美元贴水环境对企业汇率风险管理提出更高要求。对于进口购汇企业,远期美元贴水意味着远期购汇汇率低于当前即期汇率,远期贴水点数成为显性收益。对于出口结汇企业,远期美元贴水意味着远期结汇汇率低于当前即期汇率,远期贴水点数转化为套期保值成本。前些年远期美元升水时,一些出口企业感觉办理远期结汇能有汇差“收益”,套保相对比较积极,而远期美元转为贴水后发现提前锁定的套保汇率还不如即期汇率,感觉在“亏钱”,不愿意进行外汇套保,造成大量风险敞口暴露。这反映出一些企业对于汇率风险管理还存在认识误区。

企业应坚持汇率风险中性促进稳健经营。企业汇率风险管理的实质是,通过外汇衍生品交易将未来汇率波动的不确定性转变为提前锁定汇率的确定性,减少汇率波动对企业经营和财务管理的影响。汇率变化受多种因素影响,远期升贴水并非对未来汇率预测,不应依据远期汇率是升水或贴水决定是否套保。我国出口企业的账期通常较短,多数集中于3个月以内,2024年人民币对美元汇率的季度波动幅度最高超过2000点,最低也有660点,高于3个月期美元500点的贴水幅度,企业仍很有必要开展外汇套保。汇率风险管理专业性较强,企业需具备风险分析和识别能力,建立完善的管理框架、科学的操作流程等配套机制。国家外汇局将继续加强政策保障和宣传培训,帮助企业不断提升汇率风险管理水平。